2015年有什么经验教训?

2016年有哪些投资机会?

2015年对于股市注定是不平凡的一年,用波澜壮阔和跌宕起伏来形容并不为过,涨得很猛,跌起来更凶。

从2014年四季度启动的这波行情,沪市从2014年10月28日的2337点一度冲到2015年6月12日的5178点最高

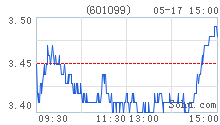

相关公司股票走势

点,在半年多的时间里股指大涨一倍多,之后又经历了6月底7月初的暴跌,直至今年四季度才逐步恢复元气。从财富宝专家的角度来看,高杠杆融资是导致“疯牛”行情后大跌的根源。展望2016年的行情,财富宝专家团成员认为,已经知道的有注册制、上海创新板、人民币纳入SDR生效等大事件,这些都会对市场的热点和风格形成影响,而在行业方面,他们更看好新兴产业与主题投资。

在即将告别2015年之际,财富宝专家团成员以亲身经历说说一年来对这波行情的感受以及对2016年行情的展望,希望对投资者在明年的操作有所帮助。

看好新兴产业与主题投资

■华西证券杭州营业部首席投资顾问 水胜涛

2015年股市,在我眼中是不寻常的一年,中国股市在疯狂中开演,在平静中落幕,A股市场从快速上涨转向暴跌,政府被迫救市。市场在经历了暴跌后,新常态中的转型趋势已经逐步形成。

今年年中的去杠杆暴跌走势,大部分投资者到目前都记忆犹新,特别是那些用了高杠杆融资的投资者,在这次股灾中损失惨重。大家目前不要再沉浸在过去失败的阴影中,而应该总结经验和教训。中国的股市投机性太强,投资者的投机性更强。一个成功的投资者总是会不断地总结经验和教训,并不断完善和改进自己的操作手法,这样才能在动荡起伏的股市中前进。在股市中运用杠杆,首先要认清自己是否有严格的止损纪律,如做不到这一点,那么就不适合运用杠杆融资,特别是高杠杆。此次去杠杆暴跌再一次教育了我们,股市是有风险的。

展望2016年,全球经济与投资市场将在分化中形成不同的趋势。而人民币纳入SDR,雄厚的外汇储备,无疑为中国提供额外的腾挪空间。目前“钱多+资产荒”已成为市场的主流认识,破解之道唯有多元。大类资产配置格局对A股有利,如果改革和创新进程配合,在最乐观的情况下,“慢牛”可能已经逐步到来。

2016年的大事件比较多,已经知道的有注册制、上海创新板、人民币纳入SDR生效等,这些都会对市场的热点和风格形成影响。总体看好新兴产业与主题投资,新兴产业,一是指高端制造业,二是现代服务业,三是移动信息产业。经济结构转型和对外开放布局勾勒2016年主题投资的两条清晰主线,“十三五”规划建议形成主题投资的沃土;着重推荐消费服务升级的“90后”消费(影视娱乐、电竞、动漫)、体育、现代教育信息经济主题以及“十三五”的美丽中国(环保、新能源)、自贸区、农业现代化主题。总之,2016年几乎所有新兴产业方向都会被投资者关注,轮番表现的概率很高。

关注转型和改革两大主线

■申万宏源 李青

2015年已至收官阶段,回顾一年来的A股走势,可谓大起大落、波澜起伏,几乎涵盖了股市行情的大多数阶段,既经历了上半年的大牛市,也经历了6月后的熊市,以及随后国家史无前例的救市。

造成2015年行情的快牛快熊,究其原因就是市场的加杠杆,这也是以往牛熊市不具备的新现象,伴随而来的也是以往没有遇到的妖股横行、流动性风险、国家救市等新现象。所谓“成也萧何败也萧何”,随着年初的融资融券、场外配资规模的急速增大,加快了牛市的脚步乃至走出疯牛;同样随着6月份管理层“去杠杆”措施的推出,市场出现了快速跳水的股灾,说疯熊也不为过。可以说,随着资金杠杆的加减,加速了牛熊转换的周期,以往数年的走势都浓缩在了今年一年内完成。当然,随着股市去杠杆和救市政策的不断推出,市场也开始修复信心,特别是进入四季度,大盘逐渐回归常态和慢牛回升。

展望2016年的A股市场,有注册制推出、新股制度改革、养老金入市、深港通开通、战略新兴板推出、新三板转板等明确的预期,虽然短期影响多空不一,但对于资本市场长期发展都是有利的,而随着救市后投资者信心恢复,市场抗压能力也在不断增加。从宏观面看,2016年宏观经济和改革转型仍处于艰难之中,而货币政策的宽松预计将保持下去,“钱多+资产荒”有助于维持高估值中枢,但改革不及预期的情况仍可能出现,阶段性震荡调整也难以避免。所以预计2016年大盘总体将是震荡平衡市的格局,市场主要机会还在结构性行情。

从2016年投资机会看,主要关注转型和改革两大主线,经济增长模式转型将为战略新兴产业带来巨大的发展机遇,可重点关注国产软件、大数据、移动互联、智慧医疗、工业4.0等板块,消费升级可关注体育、旅游、健康养老等板块。另外,可以关注直接受益于金融改革的创投,以及有望切实落地的国企改革。

将在经济复苏和转型升级中展开行情

■太平洋证券 李金方

2015年股指巨幅震荡,杠杆性资金影响市场出现大幅波动,随着去杠杆和国家救市资金的介入,市场的跌幅出现一定的收窄,市场的信心也逐步恢复。展望2016年,政策扶持下的经济结构转型,将会主导未来资本市场发生进一步的转机,行情将会在经济复苏和转型升级的格局下进一步的发展。但股指经历2015年的巨幅震荡后,行情的走势不会一蹴而就。

面对2016年,市场风格的多重转变将促使市场走出剧烈的波动,但行业的政策导向和底部经济转暖的趋势不会就此止步。

一是在能源结构化改革和产业结构化升级下,行业遵循着经济发展的步伐和政策导向做进一步的调整。从原先传统的工业时代往新工业革命方向发展,也就是工业4.0智能机器时代。其中有淘汰落后产能带来的国资整合为主线的行业性调整,同时也带来了行业在原有基础上的进一步技术升级。反映到资本市场上,又是一个新的题材和概念的炒作。二是预期2016年经济逐步复苏带来的整体行业性机会。按照经济周期理论来说,其中上游行业的复苏将会最为敏感,故在2016年的上半年将会出现一次有色资源品需求所带动的机会,但由于目前国内和国际上的整体走好迹象不明显,因此目前判断资源品在明年上半年的行情属于技术性触底反弹性质的行情,大级别的行情将会在明年年底或者2017年出现。三是第三产业比重增加带来的行业景气度提升的机会。目前我国的第三产业比重首次超越第一第二产业,这样的发展趋势下,未来消费类所主导的我们生活相关的各个方面将会在最后一个五年计划中,走出一波结构性牛市的格局。所以,在2016年的布局方向上,建议主要布局以下几个方面:新一代信息技术、养老健康、生物、数字创意、工业4.0、高端制造、新能源汽车、光伏产业以及集成电路(高端芯片设计)等。

相信价值

保持平常心

■国信证券 蔡明

回顾2015年,从全年来看市场可以说是剧烈动荡的一年,基本可以分为三个阶段,第一阶段是上半年在杠杆资金的推动下市场呈现“疯牛”行情;第二阶段是6月中旬到8月底,在杠杆资金退出的情况下,市场呈现“断崖式”下跌;第三阶段是9月到12月份,行情在经历快速暴跌后,在管理层和政策面不断出台救市措施后,行情呈现震荡上行,进入股指修复阶段。

回顾一年行情,最应该提醒投资者注意的是慎用杠杆。2015年是中国股市杠杆市场的第一年,从年初的“改革牛”、“转型牛”到后期的“水牛”,杠杆资金的推波助澜起了非常重要的作用。但成也萧何败也萧何,随后发生的股灾让很多投资感受到了杠杆作为“双刃剑”的杀伤能力,对于普通的投资人,建议慎用杠杆。从投资策略上,投资者要相信价值。股灾过后很多投资人选择了彻底空仓或者轻仓,但很多价值股也在泥沙俱下的调整中打到了地板价。在随后而来的反弹行情中,很多价值股基本上收复了失地甚至创出新高。事实证明,价值只会迟到,但不会缺席。最后要说的是投资心态,应保持平常心。投资是生活的一部分,但很多投资人把握不好投资的度,建议大家保持一颗平常心,对市场波动保持一份淡然。

展望2016年,A股市场可能是个相对温和的震荡市,更多为阶段性操作机会。具体板块为:1、行业细分领域可能出现新热点、新概念;2、休闲、医药、地产几个行业活跃度可能提高;3、关注新增领域,比如有可能新设的战略新兴板;4、大宗商品随时可能出现的超跌反弹,关注相关行业板块。

机会大于风险

降低收益预期

■金元证券 陈笑谈

2015年股市跌宕起伏,半年内演绎了牛市和熊市,给各路投资者上了生动的一课。在走过了一条迂回、动荡的道路后,最终回到了起点。我们从中又学到了什么?

首先在6月融资盘踩踏的过程中,让很多融资客很是受伤,大盘一下子回到了4月的位置,单周的跌幅更是达到了13%。即使是2007年黑色“530”的单周下跌也没那么大,由此可见杠杆牛是一头危险的牛,涨起来能超预期,跌起来也超预期。

说起蓝筹股,主板蓝筹股除了国企改革为主的一些题材股之外,很多股票不具备大幅度炒作的条件,业绩的预减、预亏也注定短期内只有弱势反弹行情。

2015年的中国股市是“激情燃烧的岁月”,而2016年就是对“今年二季度的百万亿成交”一个较长时间的消化、修复过程,2016年应该是“稳健型投资年”。投资者应降低在2016年收益的预期,寻找较为稳健的投资渠道。展望2016年,相信机会大于风险,只要我们时刻保持敬畏市场的心,明天应该会更好。